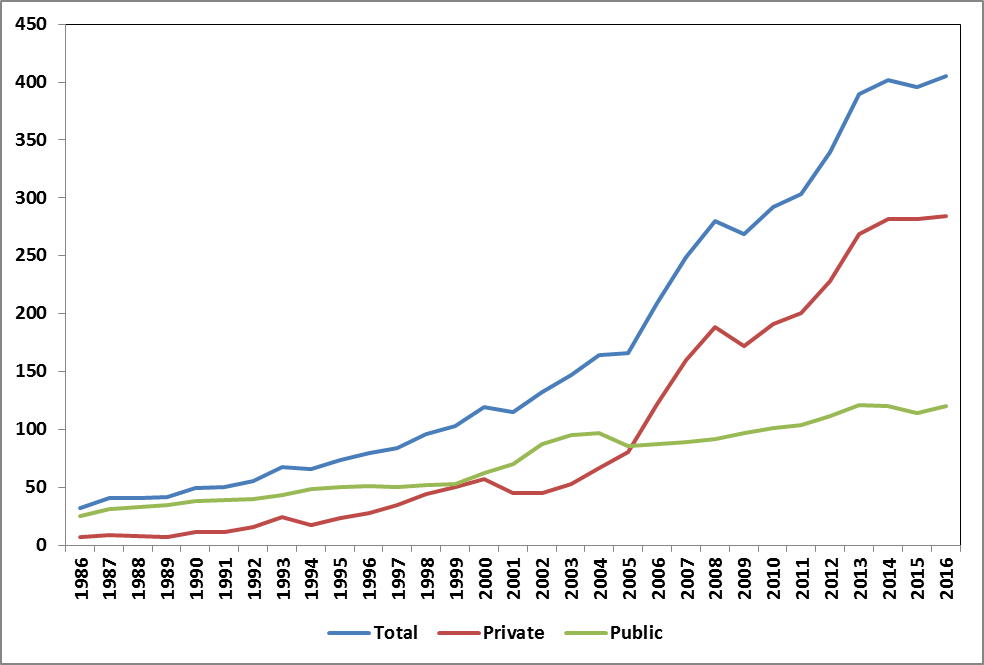

Önce mutlak rakamlara bakalım. Aşağıdaki grafikte Türkiye’nin brüt dış borç stokunun 1986-2016 arasında USD 32 mia.dan USD 405 mia.a yükselişini görüyoruz. Borç stoku 30 yıl içinde 11.6 katına çıkmış, borcun yıllık ortalama artış hızı % 8.8 olmuş. Aşağıdaki grafikte 2005 yılına kadar kamu dış borcunun özel sektörünkünden daha yüksek olduğunu görüyoruz. Ancak 2005’ten itibaren özel sektörün dış borcu hızla artarken kamu kesimi dış borcunun artış hızı çok düştü. Bunun sonucunda 2001 yılında kamu kesimi dış borcunun üçte ikisi kadar olan özel sektörün dış borcu 2016 sonunda kamu kesimi dış borcunun 2.4 katına ulaştı.

Bunun sebebi şu: 2005 öncesinde küresel likidite düzeyi nispeten düşük olduğu için dünya finans camiası Türkiye gibi riskli bir ülkenin özel sektörüne borç vermekten kaçınıyordu. Özel sektör içinde dış borca ancak daha şeffaf ve izlenebilir olan bankalar ulaşabiliyordu. Bunun dışında Türkiye dış kaynak ihtiyacını kamu kesiminin tahvil ihraçlarıyla veya proje finansmanıyla karşılıyordu. 2005’te küresel likidite bollaşınca bu durum değişti, reel sektör de kolayca dış borçlanma yapmaya başladı. Bu durumda hükümet de kamu borç stokunu yükseltmemek için dış borçlanmadan mümkün olduğunca kaçınmaya başladı. Öyle ki, Hazine dış borç ödemeleri için bile yurt içi döviz cinsi ihaleler açarak Türk bankalarından dövizle borçlandı, yani devlet kendi dış borç yükünü de özel sektöre aktarmaya başladı. Bunun sonucunda 2005-2016 arasında özel sektörün dış borcu % 324, kamu kesimi dış borcu ise sadece % 24 arttı.

Grafik 1 - Türkiye Brüt Dış Borç Stoku (USD mia)

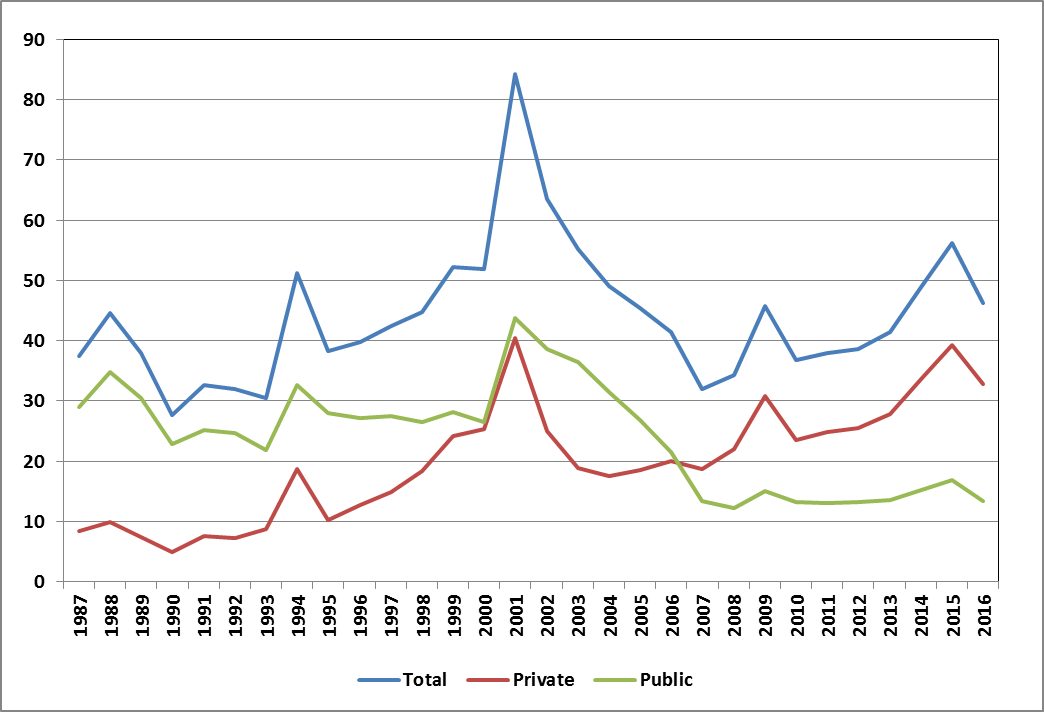

Şimdi de Türkiye’de dış borç stoku/millî gelir oranının son 20 yılda nasıl seyrettiğine bakalım. Bu çalışmayı önce nominal millî gelirin ortalama kurdan dolar bazına çevrilmesiyle elde edilen dolar cinsi millî gelir rakamını kullanarak yapalım (Resmî rakamlar tutarsız olduğu için nominal TL cinsi verileri dolar cinsine kendim çevirdim). Sonucu aşağıdaki grafikte görüyoruz.

Grafik 2 –Türkiye Brüt Dış Borç Stoku/GSYİH

Türkiye’nin toplam dış borç stokunun millî gelire oranının 2001 yılında % 84’le zirveye çıktığını görüyoruz. Daha sonra bu oran küresel likiditenin bollaşmasına paralel olarak 2007’de % 32 ile dip yapmış. 2009 krizinde ise % 46 ile bir lokal zirve yapmış, 2010’da % 37’ye geriledikten sonra 2011’de yeniden yükselmeye başlayarak 2014’te % 49, 2015’te % 56 olmuş. 2016’da ise % 46’ya gerilemiş.

Özel sektörün dış borç stokunun millî gelire oranı 2001’de % 40’la ve 2015’te % 39’la zirve yapmış, 2016 sonunda % 33 olmuş.

Kamu kesimi dış borç stokunun millî gelire oranı 2002’de % 39’la zirve yapmış, 2008’de % 12’yle dip yapmış ve 2016 sonunda % 13 olmuş.

Böyle bakıldığı zaman tablo gayet olumlu, millî gelire oranla Türkiye’nin dış borç stoku 2016 itibarıyla gayet makûl seviyede. Yalnız bu rakamların altında gizlenen ciddî bir yanılsama var: Kur etkisi yanılsaması. Türkiye’de dolar bazında millî gelir 2002-2013 arasında % 352 artmış, yani ortalama yıllık büyüme hızı % 15 olmuş, büyüme hızında Çin’i bile sollamışız. Ekonomi bilgisi olanların hemen anlayacağı gibi Türk ekonomisinin 11 yıl boyunca gerçekten bu hızda büyümüş olması mümkün değil. Büyüme hızının bu denli yüksek görünmesinin sebebi kur yanılsaması, yani dönem boyunca TL’nin dolara karşı reel bazda değerlenmesi (Dolara karşı devalüasyonun Türkiye’deki enflasyonla ABD enflasyonu arasındaki farkın gerisinde kalması.) 2004 sonrasında küresel likidite bollaşıp Türkiye’ye dış sermaye girişi artınca Merkez Bankası dolar kurunun reel bazda gerilemesine, devalüasyonun enflasyonun gerisinde kalmasına, yani TL’nin reel bazda değerlenmesine izin verdi. Yıllarca süren bu hareket sonucunda her türlü TL cinsi nominal değer reel bazda hiç artmasa bile dolar bazında şişti. Elbette aynı durum millî gelirde de ortaya çıktı. Bu da 2004’ten sonra Türkiye’nin dış borç stokunun büyük ölçüde artmasına rağmen borç stoku/millî gelir oranının düşük kalmasına yol açtı.

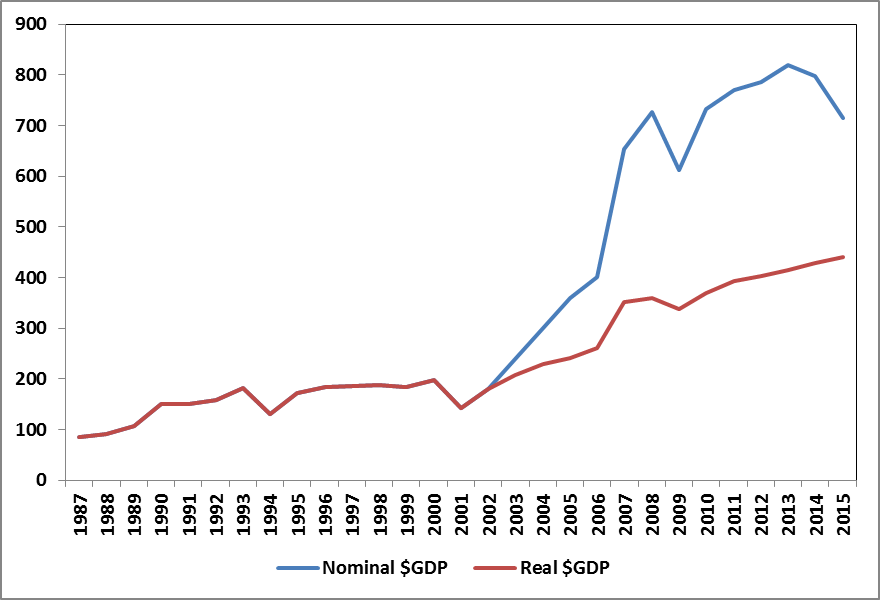

Kur yanılsamasının dolar bazındaki millî gelir üzerindeki etkisini ölçebilmek için basit bir işlem yaptım, TL’nin reel değerlenmesinin önemli boyuta ulaştığı 2002 sonrası için fiktif bir dolar kuru tablosu ürettim. Şöyle ki, 2003’ten itibaren dolar kurunun yıllık perakende enflasyon kadar arttığını, yani TL’nin reel değerinin kabaca sabit kaldığını varsaydım (ABD enflasyonunu görece önemsiz olduğu için ihmal ettim). 2003-2015 arasındaki nominal TL millî gelir rakamlarını hesapladığım bu fiktif kura göre dolara çevirdim. Gerçek dolar kurundan yapılan hesapla 2002-2013 arasında % 352 artmış olan dolar bazında millî gelir, yeni kurla yapılan hesapta aynı dönem boyunca sadece % 129 arttı. Dolar cinsi millî gelirin ortalama yıllık büyüme hızı da % 15’ten % 7.8’e düştü. (DİKKAT: % 7.8 de dönemin ortalama reel büyüme hızı değil, sadece kur yanılsamasından arındırılmış nominal büyüme hızı. 2002-2013 döneminde millî gelirin ortalama yıllık reel büyüme hızı % 5.) Aşağıda gerçek kurla hesaplanmış dolar cinsi millî gelirle benim fiktif kurlarımla hesaplanmış kur yanılsamasız millî geliri aynı grafik üzerinde görüyoruz:

Grafik 3 – Gerçek Kurdan ve Kur Yanılsamasından Arındırılmış Dolar Cinsi Millî Gelir

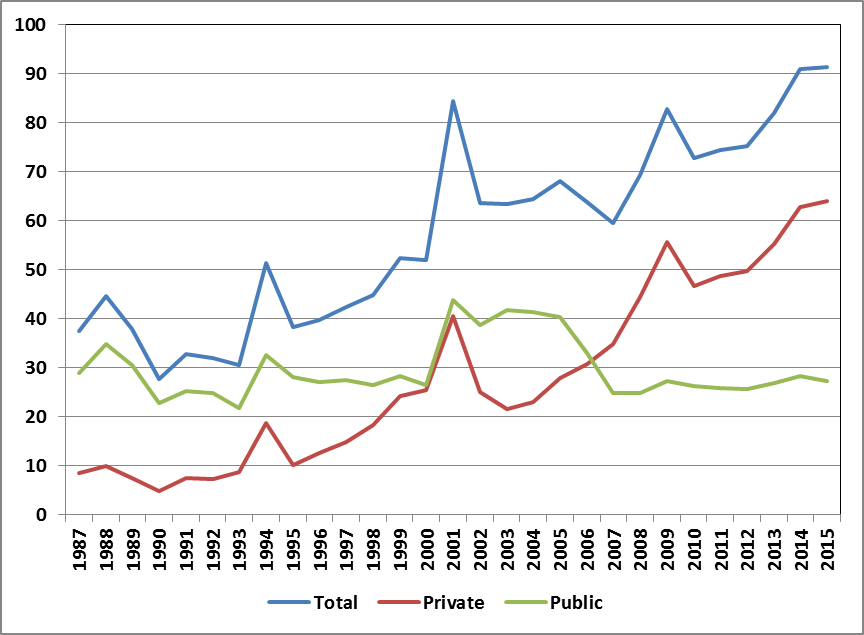

Türkiye’nin dış borç stokunun millî gelire oranını kur yanılsamasından kurtarılmış millî gelir serisiyle hesapladığımızda ortaya çıkan tabloyu da aşağıdaki grafikte görebiliyoruz. Görüldüğü gibi buradaki tablo Grafik 2’dekinden çok farklı. Burada borcun millî gelire oranı 2001’de zirve yapıp sonra gerilemiyor; 2001’de % 84’e ulaştıktan sonra birkaç yıllık gerilemenin ardından 2009’da % 83’le 2001 zirvesine yaklaşıyor ve 2014’te % 91’le yeni bir rekor kırıyor. Bu hesapla bakıldığında Türkiye’nin dış borç stokunun millî gelire, yani ekonomisinin boyuna göre hiç de az olmadığı ortaya çıkıyor.

Grafik 4 – Kur Yanılsamasından Arındırılmış Millî Gelirle Türkiye Brüt Dış Borç Stoku/GSYİH

Peki Türkiye’nin dış borç ödeyebilme kapasitesi açısından hangi bakış açısı daha doğru? Bunu şimdiden bilemeyiz. Son 15 yılda Türk Lirasında küresel likidite bolluğu sebebiyle ortaya çıkan reel değerlenme muhakkak şu zamana kadar tersine dönecek diye bir iddiada bulunamayız, TL belki de daha uzun süre mevcut değerlenme seviyesini korur. Fakat küresel likidite bir şekilde kalıcı olarak azalırsa TL’nin reel bazda ciddî boyutta değer kaybetme potansiyeli mevcut (Nitekim özellikle gelişen piyasalara yönelik olarak 2013’ten beri birkaç daralma dalgası ortaya çıktı ve dolar-TL bunların sonucunda 1.70’lerden 3.90’lara yükseldi). Buna bağlı olarak da Türkiye’nin dolar bazlı ekonomik göstergelerinin, bu bağlamda dış borç stoku/GSYİH oranının hızla kötüleşmesi mümkün. Bu göstergelerin hızla kötüleşmesi de Türkiye'nin sıcak para ve dış borç bulma kapasitesine ciddî boyutta sekte vurur, böylece Türkiye döviz cephesinde kısır döngüye sürüklenir ve ekonomi ağır bir krize girer. Bu perspektiften bakıldığında Türk ekonomisi çok kırılgan bir yapı arz etmektedir.